Project Description

隨著數位科技的便利和疫情後的影響,線上投保已成為不可逆的趨勢,然而在線上投保蓬勃發展的同時,業者也面臨著資料來源整合不易、資料運用分散等痛點。AccuCDP跨渠道顧客數據平台的出現,為保險業提供有效的解決方案,可將來自線上線下不同渠道的客戶資料進行整合,並進行分析和處理,從而幫助保險業更深入地了解客戶需求,提供更優質的客戶服務。

線上保險業者背景

金管會統計,2023年網路投保件數達621.15萬件,較2022年成長46.5%,而保費收入達44.06億元,較2022年成長18.3%。其中,線上投保旅平險為大宗,其次為機車險、汽車險。 線上投保快速成長的背後,是疫情效應、網路投保方便性、保險業積極推動等多重因素共同作用的結果。然而,在享受線上投保紅利的同時,保險業也面臨著資料來源整合不易、資料運用分散等痛點。

線上保險業者的痛點

保險業面臨的資料整合痛點:

- 資料來源眾多、整合不易:保險業的資料來源眾多,包括線上線下保單資料、會員資料、線上投保網站資料等,這些資料往往分散在不同的平台上,難以進行整合。

- 資料處理不足:保險業所蒐集的資料往往未經過處理,無法進行分群分眾,因此無法針對不同客戶群提供精準的服務。

- 資料運用分散:保險業的資料往往分散在不同的平台上,難以進行統一管理和運用。

解決方案與應用情境:

-

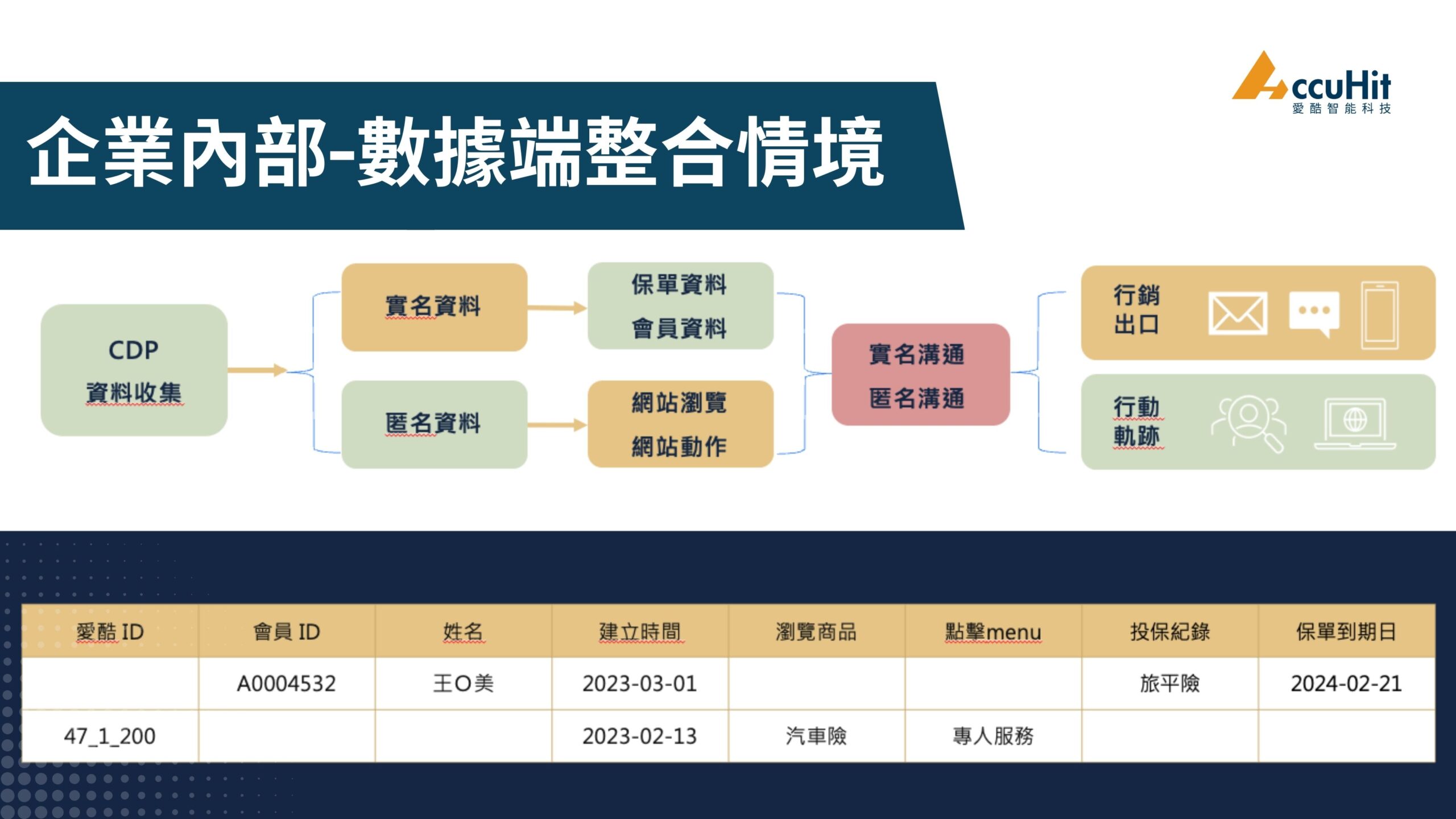

企業內部-數據整合情境:

跨渠道客戶數據平台(CDP)的出現,為保險業提供了有效的解決方案。CDP將來自線上線下不同渠道的客戶資料進行整合,並進行分析和處理,從而幫助保險業更深入地了解客戶需求,提供更優質的客戶服務。

AccuCDP跨渠道顧客數據平台,整合線上與線下資料,實名資料完整紀錄保單、個資; 匿名資料則紀錄用戶進入站內的行為,並透過AccuCDP的FPC(Finger Print Code)指紋碼追蹤專利技術,採集用戶於多渠道行為,精準識別匿名單一用戶在不同裝置、瀏覽器產生的多個指紋碼,整合歸戶為唯一識別碼 AccuID,輕鬆將匿名的資料轉換成實名制。最後透過一站式行銷出口,進行自動化行銷旅程,創造個人化精準行銷投放,有效加速數據洞察,提供更即時個性化的互動。

2.外部客戶-行銷策略情境:

-

喚醒老客戶、激活潛在銷售機會:

保險業者可以透過CDP整合線上線下客戶資料,找出潛在的購買需求,並針對這些客戶進行精準的銷售推薦。

例如:某保險公司透過CDP分析發現,有部分線下投保的客戶,在過去一年內沒有續保,於是,保險公司針對這些客戶進行了精準的銷售推薦,最終成功提升續保率。

-

找出積極客戶、提升品牌體驗:

保險業可以透過CDP分析客戶行為資料,找出積極客戶,並針對這些客戶提供更優質的服務。

例如:某保險公司透過CDP分析發現,有部分線上投保車險的客戶,會在理賠後再次投保。於是,保險公司針對這些客戶提供了更快速的理賠服務,最終大幅提升客戶滿意度。

-

時效型險種、精準自動再推薦:

保險業可以透過CDP分析客戶購買資料,找出具有購買時效性險種的客戶,並針對這些客戶進行自動化的銷售推薦。

例如:某保險公司透過CDP分析發現,有70%的線上投保旅平險的客戶,是在出發前一周內投保的。於是,保險公司針對這些客戶進行了自動化的銷售推薦,有效成功提升旅平險銷售額。

透過AccuCDP的應用,保險業可以打破線上線下的斷點,打造無縫的客戶體驗,從而提升客戶滿意度和忠誠度,實現業務增長。

專人聯繫